百强房企业绩同环比双降!特价房工抵房规模增加

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

01 合约销售

百强房企9月业绩不及8月,同环比双降

核心观点

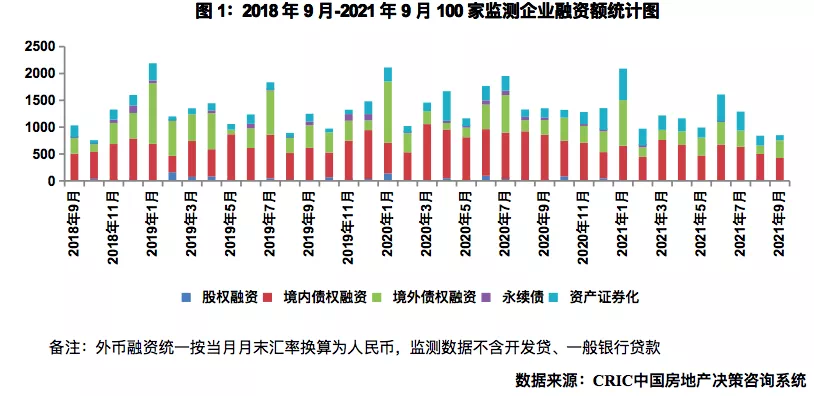

2021年9月,TOP100房企实现单月销售操盘金额7596亿元,单月业绩规模不及8月、首次环比下降,较2020年同比也下降36.2%。下半年以来百强房企销售承压、业绩表现不及上半年和去年同期,7-9月连续三个月单月业绩同比下跌,且9月同比跌幅进一步扩大。从累计业绩表现来看,前三季度百强房企累计销售操盘金额较2019年和去年同期分别增长22.8%和12.5%,累计业绩增速也在加速放缓。

从企业表现来看,39家典型上市房企中,34家企业实现累计业绩同比增长。单月业绩方面,9月房企表现不及上半年及历史同期,18家房企单月同环比双降。近半数房企同比降幅超30%,仅绿城中国、阳光城和荣盛发展实现单月业绩同比增长,分别为28.3%、11.3%、8.1%。值得注意的是,阳光城9月单月销售业绩209.9亿元,环比增长9.9%,是少有一家同环比双增的企业。

我们认为,随着融资“三道红线”、投销比管控等政策相继出台,企业短期偿债压力加大、投资和扩张动能相应降低。四季度,房企需要加快开发、保证货量供应,深化销售渠道、加强营销和折扣力度,促进销售去化、加速现金回流。此外,未来房企经营逻辑将加速向“以销定投”转变,在开发和销售端也对企业的经营效率、供货节奏及去化效率提出了更高的要求。

企业拿地

第二轮城集中供地开启但整体拿地规模有限

核心观点

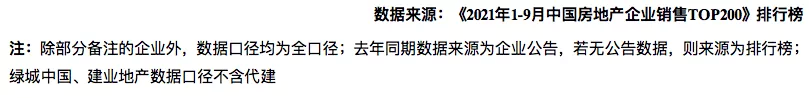

22城第二轮集中供地9月集中开拍,受此影响9月30家重点房企投资力度上升,但相比今年月均拿地规模有限。本月30家典型房企新增土储总建面为1253万平方米,环比上升6.4%;新增土地成交价格1141亿元,环比上升23.5%,但是相比今年以来的月均投资规模,9月拿地规模仍然十分有限。平均楼板价9107元/平方米,与上月相比上升16%。均价上升主要由于多个重点城市进行第二轮集中土拍,成交集中在一二线城市拉高平均楼板价。

受集中供地影响,一二线城市成本月投资主力,但溢价率走低。整体来看,30家典型房企本月土储成交结构中,一二线城市占比较高,占拿地金额占比达70%,其中青岛、南京、合肥居前三,深圳随后,但由于受到土拍规则限制等影响,加上房企拿地积极性有所降低,溢价率较上轮集中供地也在走低。区域分布方面,30家典型房企中投资40%位于长三角,南京拔得头筹;其次为环渤海,投资额占比26%,主要由于青岛、天津等地集中供地。

对比5月排名前列轮集中供地,本次已供地城市中30家重点监测房企整体拿地力度相对放缓。本轮集中供地中,不少城市集中出让地块拿地门槛均有所提升,综观已拍城市表现,土地流拍和临时撤牌将成为热点城市集中土拍常态,这也意味着当前市场降温预期已经形成,“稳地价、稳房价”调控效果显现。从成交规模来看,2021年全年全国土地市场成交规模也将较2020年有所回落。展望未来,在房地产行业整体资金环境仍然高度收紧的环境下,央企、国企在接下来也仍是集中土拍拿地主力,行业格局有望进一步改变。

企业融资

9月房企新增融资总额环比仅上升1.2%

核心观点

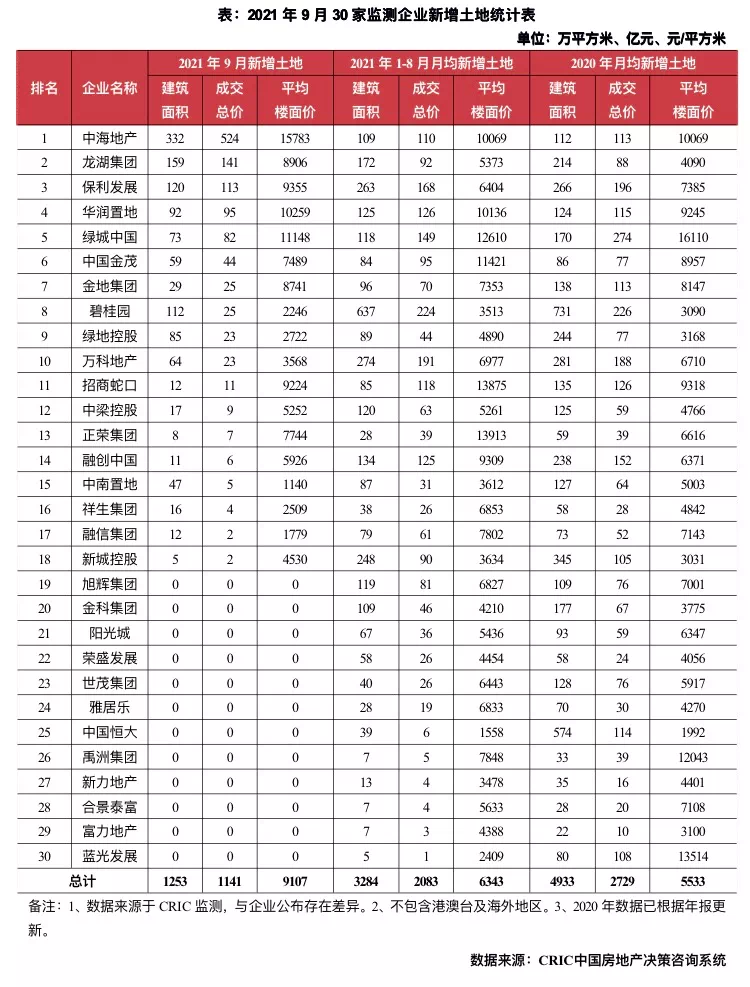

融资总量:2021年9月100家典型房企的融资总量为851.22亿元,环比上升1.2%,同比下降37.1%,融资量维持不到千亿元,持续走低。自2020年11月份以来,房企的单月融资连续11个月均呈现同比下降,而由于房企积极降杠杆,融资方面“量出为入”甚至用自有资金进行债务偿还,单月低融资量或将持续成为常态。从融资结构来看,境内债权融资426.23亿元,环比下降14.9%,同比下降50.1%;境外债权融资328.46亿元,环比上升112.8%,同比上升18.9%,随着近期境内房地产动荡预期见底,境外融资买卖有所恢复;本月资产证券化融资96.53亿元,环比下降47.9%,同比下降43.3%。

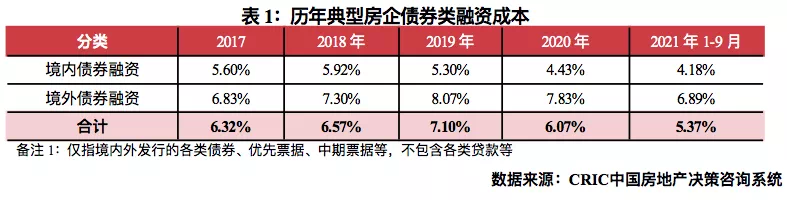

融资成本:2021年截至9月100家典型房企新增债券类1融资成本5.37%,较2020年下降0.70个百分点,其中境外债券融资成本达6.89%,下降0.94个百分点,境内债券融资成本4.18%,较2020年下降0.26个百分点。单月来看,9月房企融资成本5.55%,环比上升0.61个百分点,同比上升0.16个百分点。其中境外融资成本7.32%,环比下降0.49个百分点,持续维持高位;境内融资成本3.49%,环比上升0.19个百分点。房企融资利率在2.65%-12.50%间,境内发行债券有旭辉、远洋、越秀等企业发行,利率基本在5%以下,而境外发债的企业多家企业的债券发行融资成本达12.50%,企业融资持续分化。

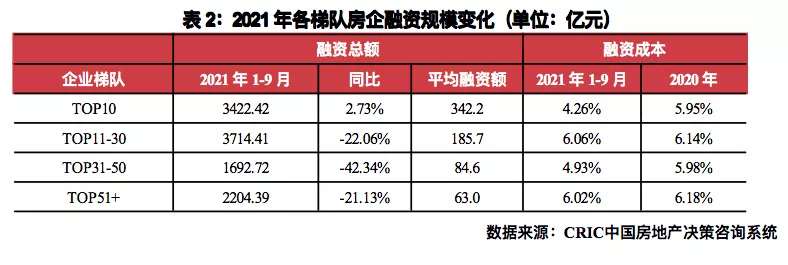

企业表现:本月融资总量较高的企业为招商蛇口,融资总量约85.70亿元,主要是为发行了合计30亿元的超短融和为多家子公司进行了担保;此外碧桂园发行了一笔78.30亿港元的换股债券,融资量较高。从企业梯队来看,2021年1-9月平均额较大为TOP10房企,平均融资额342.2亿元,同时实现融资总额同比上升,是少有一个同比上升的梯队;TOP31-50梯队融资总额同比降幅较大,降幅达到42.34%。成本来看,4个梯队均较2020年全年下降,其中TOP10梯队的融资成本较低,为4.26%,下降幅度为1.69pct,降幅较大。

营销策略

房企营销规模扩大特价房工抵房规模增加

核心观点

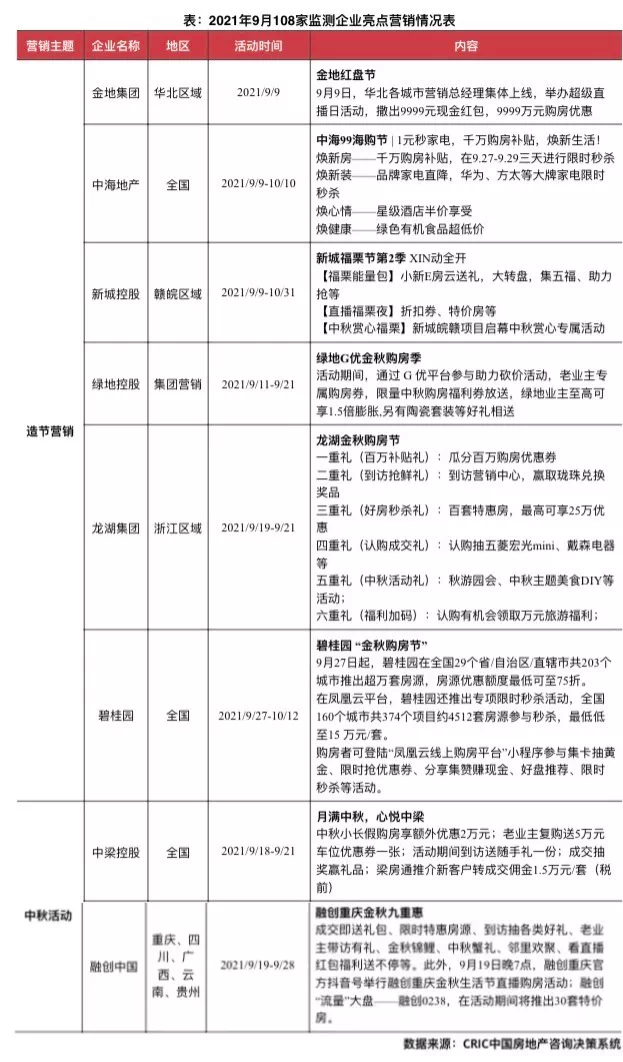

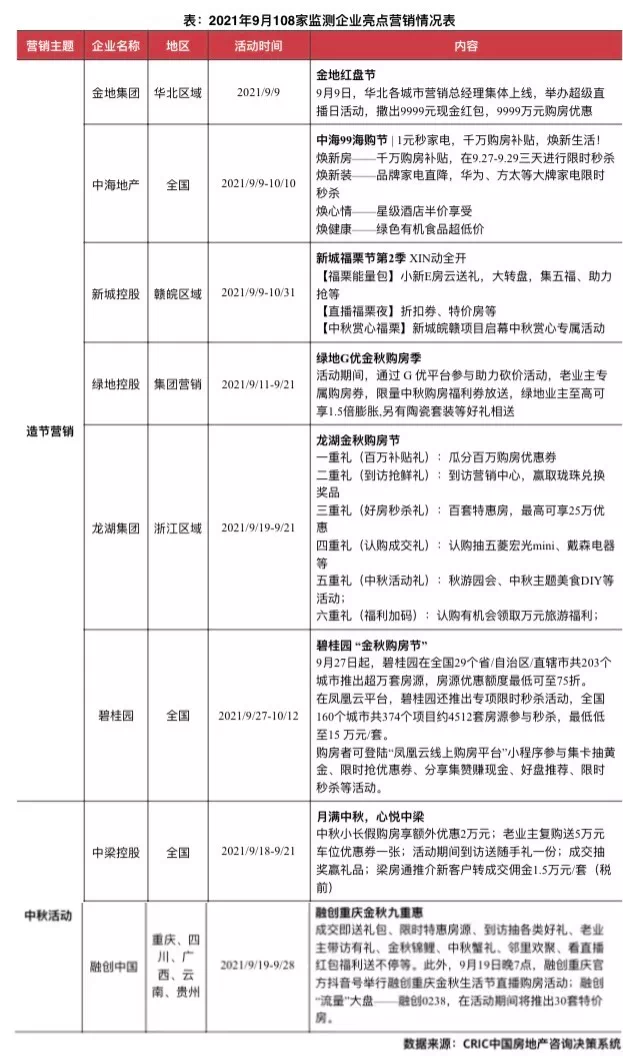

9月以来,房企营销规模扩大,集团和区域层面的营销活动普遍增多,部分城市甚至出现7折的“工抵房”。从市场来看,今年“金九”的市场行情未如期到来,行业下行压力加剧。28个重点监测城市商品住宅成交面积环比再降7%,同比跌幅进一步扩至25%,较2019年同期下降17%。其中,一线城市成交全线回落,同、环比分别下降36%和23%。24个二、三线城市成交持续走低,环比再降4%、同比跌幅扩至23%,近8成二、三线城市成交同比转降。

9月营销方式仍然以造节为主,折扣力度出现松动,主要体现在特价房、工抵房上。从营销方式来看,本月房企营销仍然以造节营销为主,龙湖、碧桂园以节日为名推出“金秋购房节”,中海以日期为名,推出“99海购节”,新城则以企业支持的公益活动为名推出“新城福栗节”。优惠让利上也比较一致,主要是优惠券和特价房两种方式。不过需要关注的是,本月桂林和青岛出现了扣力度较大的“工抵房”特价房源,惠州也出现了零首付、购房返现等现象,压力之下企业折扣出现松动。

展望四季度,我们认为企业仍将维持积极的营销节奏,部分压力较大楼盘或者城市仍会尝试扩大折扣。在浓厚的观望情绪之下,9月成交不及预期,部分城市成交量更是下滑明显,针对这些城市或者部分滞销楼盘已经有企业尝试通过特价房、工抵房等手段扩大折扣快速去化。但是根据CRIC的监测,包括沈阳、昆明、株洲、张家口等城市在内,纷纷落地了“限跌令”政策,对企业的营销策略产生了限制,因此展望后市,我们认为企业仍将积极营销,但让利举措的制定既要考虑去化效果,又要兼顾“限跌”政策和利润空间,对企业提出了不小的考验。

来源:克而瑞

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。